3 fundamenty, které by si měl letos každý obchodník pohlídat

Technická analýza je užitečným nástrojem. Avšak bez sledování fundamentů se v obchodování příliš daleko nedostanete. Pokud na to ale nemáte čas, žádný strach. Přinášíme vám shrnutí 3 nejdůležitějších ukazatelů na trhu, které by ke zlepšení vašich letošních obchodních výsledků měl postačit.

Na grafu níže vidíte poměrně výrazný propad, ke kterému došlo před 2 týdny (2. 2. 2023) na zlatu. To tehdy za sebou mělo několikaměsíční růst, zejména vlivem oslabování amerického dolaru. Jenže pak se objevil fundament v podobě jednoho jediného reportu a vše bylo rázem jinak. Zlato se propadlo o desítky pipů a došlo k obrácení trendu. Obchodníci, kteří se fundamentům alespoň trochu věnují a dokáží si spojit jedna a jedna, si tak počátkem února mohli shortováním zlata přijít na opravdu velmi atraktivní zisky.

Graf č. 1: Denní graf XAUUSD s vyznačenou příležitostí k shortu, ke které došlo 2.2. 2022

Oním fundamentem, který spustil tuto lavinu poklesu cen na zlatu bylo zveřejnění dat z amerického trhu práce. Ten poukázal na nízkou nezaměstnanost. Pokud vás zajímá, jak může něco tak pozitivního, jako nízká nezaměstnanost, rozpoutat lavinu, na jejímž konci dojde k obrovskému poklesu celosvětových cen zlata, jste tu správně. Ukážeme si totiž 3 zásadní fundamenty, které mají vliv na globální trhy a vyplatí se je proto sledovat, ať už obchodujete zlato, či kukuřici.

Fundament číslo 1: Americký trh práce

Na výše uvedeném příkladu s poklesem zlata jsme už nakousli důležitost síly amerického trhu práce. O co tedy přesně jde? Únorový report poukázal na to, že nezaměstnost v USA je nejnižší od roku 1969. Silný trh práce vede k růstu mezd a lidé, kterým rostou mzdy, mají chuť své těžce vydělané peníze utratit. Jenže vyšší utrácení se promítá do růstu inflace - úhlavního nepřítele všech centrálních bank.

Právě výše zmíněné zveřejnění dat z amerického trhu práce tak bylo impulzem pro FED, k tomu, aby začal uvažovat o zvyšování úrokových sazeb a zabránil tak dalšímu nárůstu inflace. A pokud nějaký fundament hraje prim v ovlivňování trhů, jsou to právě úrokové sazby. K těm se ale ještě dostaneme. Momentálně vám alespoň doporučíme, které konkrétní reporty se vyplatí sledovat, pokud chcete mít přehled o americkém trhu práce.

Doporučujeme sledovat konkrétně:

- Pravidelné měsíční statistiky ohledně celkové úrovně nezaměstnanosti

- Nonfarm payrolls (nová pracovní místa v zemědělském sektoru)

- Pravidelné čtvrteční statistiky žádostí o podporu v nezaměstnanosti

- Měsíční statistiky růstu mezd (zvláště důležitý údaj)

Graf č.3: Vývoj úrovně nezaměstnanosti v USA, zdroj: Tradingeconomics

Fundament číslo 2: Úrokové sazby

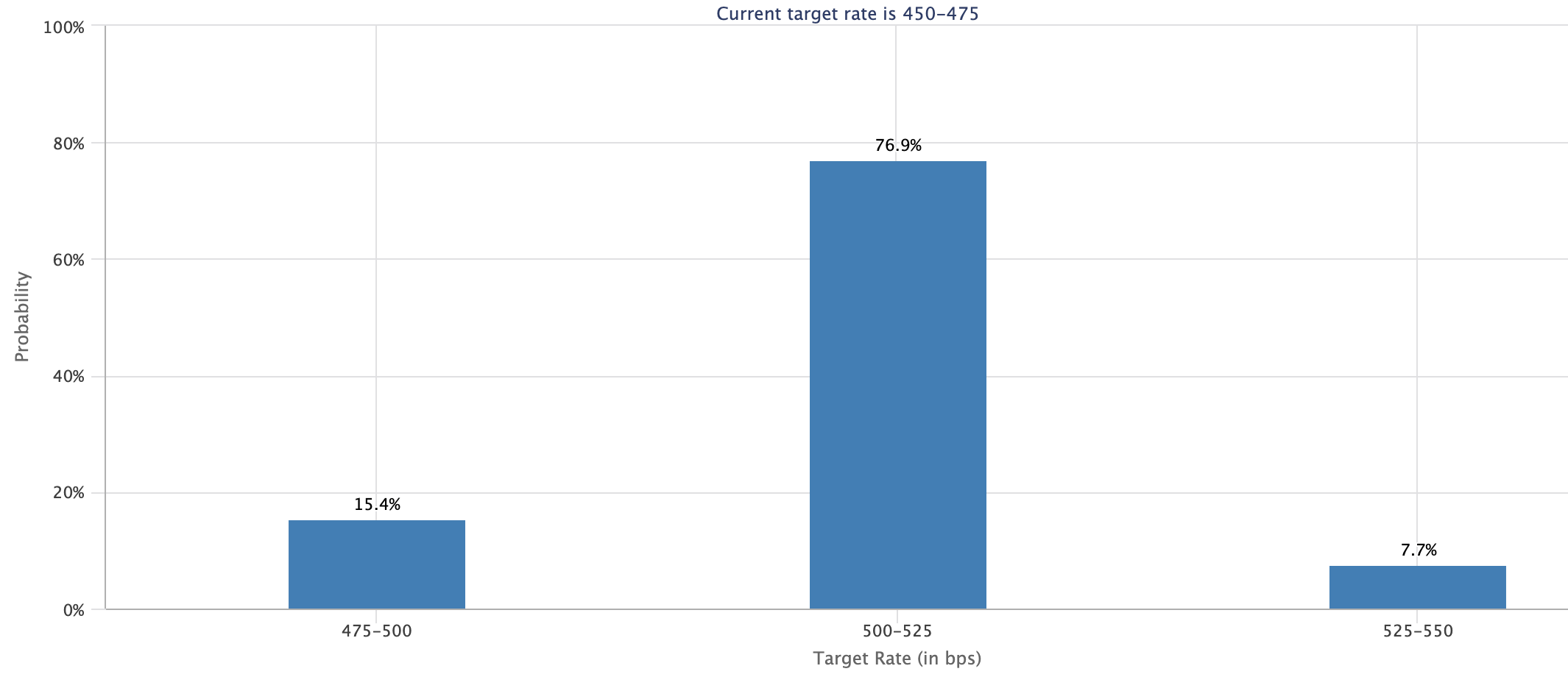

Takže už víme, že data, poukazující na silný trh práce v USA, vedou americký FED k tomu, aby navýšil úrokové sazby a zabránil tím rostoucí inflaci. Už teď je prakticky jasné, že na dalším zasedání ke konci března opět vzrostou úrokové sazby o 25 bazických bodů. Co ale jasné být nemusí, je příčina propadu zlata, o kterém píšeme výše.

Inflace a úrokové sazby, které ji mají za cíl korigovat, jsou naprosto klíčovými ukazateli pro většinu aktiv, zlata nevyjímaje. Čím vyšší úrokové sazby totiž jsou, tím více posiluje dolar a ten je jakožto nejvýznamnější světová měna navázán na spoustu dalších trhů. Například se zlatem je dolar v inverzní korelaci, takže když dolar posiluje, zlato oslabuje. Čímž se dostáváme k vysvětlení otočení trendu, ke kterému došlo na zlatě 2. 2. 2023.

Důležitým fundamentem, na který by si obchodníci měli tento rok dát obzvláště pozor, je nesoulad v očekávání ohledně nastavení úrokových sazeb mezi trhem a FEDem.

Graf č.2: Očekávané kroky Fedu na dalším setkání 22.3. Zdroj: CME

Fundament číslo 3: Inflace v USA

Nemělo by smysl zmiňovat ve výčtu nejdůležitějších fundamentů úrokové sazby a upozadit inflaci samotnou. Vyšší inflace totiž dokáže od investování odradit i ty největší optimisty a přivést tak náladu na trzích na bod mrazu.

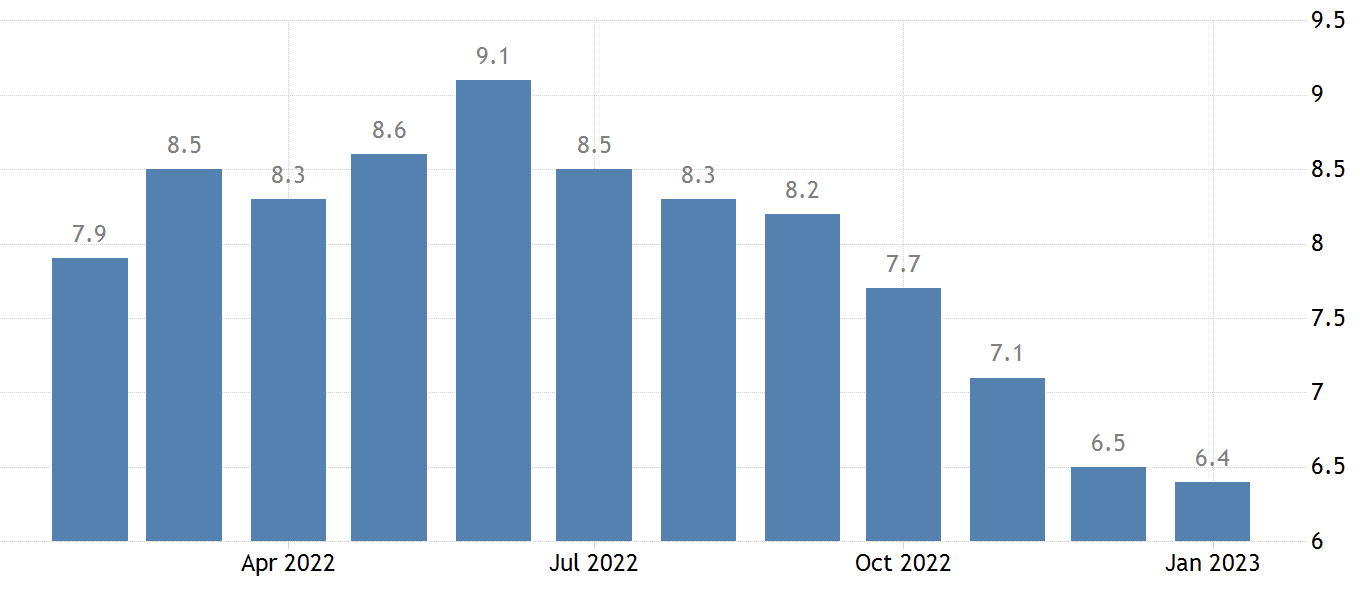

Ve středu 15. 2. 2023 došlo ke zveřejnění dat ohledně lednové inflace v USA. Ta ukázala, že meziroční inflace vzrostla o 6,4 %, přestože trh očekával 6,2 %. Jenže není inflace jako inflace, ta jádrová, do které nejsou započítány ceny jídla a energií, vzrostla meziročně o 5, 6 % - což bylo také o něco více, než se čekalo.

Právě jádrovou inflaci by měl sledovat každý obchodník o něco bedlivěji. Sleduje ji totiž i FED a přihlíží k ní při svých dalších měnově-politických krocích. Pokud se však podíváme na graf níže, zobrazující dlouhodobější vývoj běžné (headline) inflace v USA, vidíme, že ta bude klesat. Nižší inflace dodává kuráž retailovým investorům, kteří jsou ve svých investicích o něco odvážnější. To se může promítnout například na akciových trzích. Pro trhy v roce 2023 tak bude klíčové nastavení úrokových sazeb, zejména pak v USA.

Graf č.1: Vývoj meziroční “headline” inflace v USA, zdroj: Tradingeconomics

Nestíháte sledovat fundamenty? My to uděláme za vás!

Sledování fundamentů je velice přínosným pro vaše dlouhodobě stabilní obchodní výsledky. Jenže nepopíráme, že načítání ekonomických reportů, poslech projevů představitelů centrálních bank či analýza geopolitiky zabírá podstatnou část volného času. Pokud cítíte, že fundamenty by si zasloužily ve vašem obchodování určitě více místa, avšak nemáte čas se podle toho zařídit, máme pro vás tip.

Nejen pro fundamentální obchodníky vysíláme v Purple Trading pravidelně každé úterý od 17:30 webinář Tržní fundamenty - jasně, přehledně a v souvislostech. V rámci něj analyticky a s důrazem na detail shrnuje ty nejdůležitější nadcházející makroekonomické momenty Petr Lajsek. Toho doplňuje Jarda Tupý, který díky svým více než 25 letům praxe dokáže veškeré analytické údaje uvést do tradingového kontextu.

Pokud tedy nestíháte sledovat fundamenty a chtěli byste, tento devadesátiminutový webinář je vše, co pro to daný týden musíte udělat.

CFD (Rozdílové smlouvy) jsou složité nástroje, u kterých je vysoké riziko rychlé ztráty peněz v důsledku pákového efektu. U 76,60 % účtů retailových investorů došlo při obchodování s CFD (rozdílovými smlouvami) u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda si můžete dovolit vysoké riziko ztráty svých prostředků. Obchodování s cizími měnami na marži s sebou nese vysokou míru rizika a nemusí být vhodné pro všechny investory. Vysoká míra pákového efektu může působit ve váš prospěch, ale i neprospěch. Než se rozhodnete obchodovat foreign exchange , měli byste pečlivě zvážit své investiční cíle, úroveň zkušeností a ochotu riskovat. Existuje možnost, že byste mohli přijít o část nebo celou svou počáteční investici, a proto byste neměli investovat peníze, které si nemůžete dovolit ztratit. Měli byste si být vědomi všech rizik spojených s obchodováním foreign exchange a v případě pochybností byste měli požádat o radu nezávislého finančního poradce. Veškeré názory, zprávy, výzkumy, analýzy, ceny nebo jiné informace obsažené v tomto dokumentu jsou poskytovány jako obecné informace k trhu a nepředstavují investiční poradenství. Společnost L.F. Investment Limited nepřebírá odpovědnost za jakoukoli ztrátu nebo škodu, zejména včetně ušlého zisku, které mohou přímo nebo nepřímo vzniknout v důsledku toho, že použijete nebo se spolehnete na tyto informace. Purple Trading je kyperská národní ochranná známka (č. 85981), národní ochranná známka Spojeného království (č. UK00003696619) a ochranná známka Evropské unie (č. 018332329) vlastněná a používaná společností L.F. Investment Limited, 11, Louki Akrita, CY-4044 Lemesos, Kypr, licencovanou kyperskou investiční společností regulovanou institucí CySEC, s licencí č. 271/15.

Související články

Čtěte více

-

Uvažuje Bank of Japan o další intervenci?

Nedávno jsme psali, že Bank of Japan (Japonská centrální banka) uvažuje o intervenci, aby oslabila svůj japonský jen (Yen). A za dva dny k tomu došlo. Může se to zdát neuvěřitelné, ale dnes budeme psát znovu o stejné věci. Ale teď vážně, měnový pár USD/JPY se blíží k hladině 76,00, která pro Bank of Japan (BoJ) znamená něco jako „čáru v písku“ a je blízko úrovně, kdy byla intervence použita naposledy. -

Válka na Ukrajině: Jak obchodovat na finančních trzích?

Napadení Ukrajiny ruskou armádou je šokující. Nejde jen o vystřízlivění západního demokratického světa tváří v tvář agresorovi, ale také o šok ekonomický, nabídkový. Sankce namířené proti Rusku znamenají jeho izolaci a výrazně omezují jeho dodávky na trh od ropy, přes hliník po nikl. Tento nedostatek surovin přichází v době, kdy už jsou globální řetězce napjaté, kapacity plné a rostoucí inflace byla ekonomickým tématem číslo jedna. -

Válka na Ukrajině - SLEDUJEME ONLINE

Ve čtvrtek 24. února Rusko zahájilo invazi na Ukrajinu. Portál FXstreet.cz přináší aktuální dění minutu po minutě v online reportáži. -

VIDEO: Aktuální trhy z pohledu FOREX obchodníka

Aktuální vývoj na finančních trzích vyvolává nejen u začínajících traderů řadu otázek. Jelikož fundamentálních událostí za posledních pár týdnů bylo opravdu mnoho, rozhodli jsme se dnešní pravidelný video komentář zařadit přímo do sekce vzdělávacích článků, shrnout zásadní události poslední doby a ukázat obchodní nastavení Patrika Urbana. -

Výhled 2022: Akciové indexy, komodity, kryptoměny a ostatní

Ve druhé části celoročního výhledu se podíváme na ostatní oblíbená aktiva mimo forex. Budou znovu velmi výnosnou investicí americké akcie? Které komodity mohou překvapit růstem? A jak se různých typů investic dotýká vysoká inflace a předpokládaný růst úrokových sazeb? -

Vysoké riziko intervence na EURCHF a USDJPY

Jednostranná intervence bez podpory dalších centrálních bank nebo mezinárodního společenství nebývají většinou dlouhodobě úspěšné. Snahy Švýcarské národní banky (SNB) a centrální banky Japonska (Bank of Japan) oslabit své měny se míjí účinkem, protože jak švýcarský frank (CHF), tak i japonský jen (JPY) znovu posilují. JPY se oproti USD obchoduje velmi blízko historických maxim a EUR se proti CHF obchoduje jenom několik desítek bodů nad cenovým dnem 1.2000, který SNB uměle nastavila minulý rok. -

2016: Rok plný překvapení

Vánoce už klepou na dveře. Je proto nejvyšší čas zhodnotit uplynulý rok z pohledu měnových a komoditních trhů. Rokem 2016 otřáslo několik nečekaných politických událostí. Ne všechny ale přinesly negativní reakci finančních trhů, aby mohly být nazvány černými labutěmi. Naopak, uplynulý rok je prozatím až překvapivě optimistický. -

2017 - rok silného eura a koruny

Tradičně se před Vánocemi podíváme na uplynulý rok a také zhodnotíme úspěšnost lednové prognózy z dílny FXstreet.cz. -

2018 – rok návratu silného dolaru a krachu kryptoměn

Blíží se konec roku a je tedy čas zhodnotit vývoj měnových trhů a také jej porovnat s naší celoroční prognózou, kterou jste si mohli přečíst přímo na Nový rok. Letošní rok se nesl v duchu silné americké ekonomiky, která chytnula druhý dech po snížení daní prosazené prezidentem Trumpem. Zbytek světa od Číny přes Japonsko až k eurozóně ztratil růstové momentum a na měnových trzích byla tato dominance Spojených států znát. -

2023: Výhled pro akcie, komodity a kryptoměny

Do roku 2023 vstoupily finanční trhy na optimistické vlně. Akcie i ostatní riziková aktiva si v prvních lednových dnech připisují slušné zisky, vydrží však býčí sentiment i v následujících 12 měsících? Rizikových faktorů a proměnných do celé skládačky ve fundamentální analýze je více než dost. Pokud ale nepřiletí nějaká černá labuť (např. environmentálního nebo politického rázu), budou mezi dominantní témata patřit vývoj inflace, válka na Ukrajině i znovuotevření Číny. -

5 faktorů, které budou ve zbytku roku nejvíce ovlivňovat cenu ropy

Navigovat v divokých ropných vodách může být pro některé obchodníky velmi složité. Ropa se v dosavadním průběhu roku ukazuje jako jedna z nejkolísavějších komodit a výjimkou nejsou pády nebo růst o vyšší jednotky procent za jedinou seanci. Daná volatilita je však pro tradery lákavá a správné zachycení trendu může být velmi profitabilní. Jaké faktory se nejvíce promítají do cen ropy? A jaký je výhled na zbytek roku?

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |