Finanční trhy – výhled roku 2024

Rok 2023 zakončil na velmi pozitivní vlně, kdy investorům přinášely zisky akcie hodnotové i technologické, dluhopisy státní i firemní, zlato i kryptoměny. O to těžší bude takovou rally zopakovat, protože startovací čára roku 2024 už je nastavena poměrně vysoko.

Z makroekonomického pohledu bude stěžejní vývoj růstu a inflace v americké ekonomice, protože u těchto dat se bude lámat chleba při rozhodování o poklesu nebo ponechání úrokových sazeb americkou centrální bankou (Fed). V mnoha ohledech přitom platí „čím hůře, tím lépe“, ale jen do předem neurčené toleranční hranice.

Americké akcie

Pokud bude konjunktura Spojených států zpomalovat a poroste nezaměstnanost, mohou se investoři do akcií těšit na nižší úrokové sazby. Nesmí se ale celá ekonomika sesypat jak domeček z karet, potom by panické výprodeje především u růstových akcií vedly k propadům o desítky procent. Z uvedeného lze vnímat, že dosažení ideálního scénáře tzv. hladkého přistání, při kterém inflace i s úroky klesne, ale reálný růst pořád bude vysoký, nebude jednoduché.

Na americké akcie je možné na aktuálně nepříliš levných úrovních hledět z opatrnějšího pohledu. Umělá inteligence je prozatím v plenkách a jen hrstka společností ji již dokáže přetavit v růst zisků. Jakékoliv nadšení v tomto sektoru by zavánělo bublinovým příběhem internetu konce 90. let nebo novými „elektromobilkami“ před několika lety. Valná většina takových společností skončila na nulové hodnotě.

Vývoj indexu bankovního sektoru v rámci amerického akciového indexu S&P 500:

Uchovatelem hodnoty se zajímavým potenciálem zhodnocení by letos měly být defenzivní akcie, které se nepohybují při vysoké volatilitě ve vleku aktuálního sentimentu nebo změny ve výnosech dluhopisů. Sektory jako banky, utility, těžaři nebo i automobilky jsou stále naceněné za relativně zajímavé PE pod 15, výjimkou pak nejsou ani stabilní „dojné krávy“ s PE pod 10.

V základním scénáři by měly letos levnější hodnotové akcie překonat ty dražší růstové. Podobně se trh vyvíjel v roce 2001, kdy zpomalující ekonomika utlumená vyššími úrokovými sazbami také zchladila přehnaný optimismus na technologických akciích, naopak zajímavě naceněné společnosti ze „staré ekonomiky“ si našly své investory.

Index S&P 500 má nakročeno k zelené nule, růstu mezi 0-5 % a setrvání v blízkosti historických maxim na 4 850 bodech. Nasdaq už ale ze svých přepálených úrovní bude mírně korigovat, pokles o 5-10 % k 15 500 bodům je očekávanou reakcí na ohromné zisky minulého roku, které nejsou udržitelné.

Vývoj akciových indexů S&P 500 a Nasdaq (denní graf – D1):

Evropské akcie

Pro evropské akcie platí podobná pravidla jako pro americkou Wall Street. Rozdíl můžeme najít ve slabosti ekonomiky eurozóny, která se zřejmě projeví v uvolněnější měnové politice na starém kontinentu. V Německu, Francii nebo Itálii by tak měly hrát prim především akcie z vyždímaných sektorů stavebnictví, real-estate, automotive nebo materiálů, které loňská rally kvůli rostoucím sazbám a přiškrceným investicím minula. Zmíněným sektorům bude z krátkodobého pohledu pomáhat pokles cen energií, z toho dlouhodobého zase strukturální posun k mírnějšímu Green Dealu, přičemž oboje bude Evropě relativně pomáhat v globální konkurenceschopnosti.

Rizikem spíše pro evropské než pro americké akcie je paradoxně volba příštího prezidenta Spojených států v listopadu tohoto roku. Případné znovuzvolení divoké karty jménem Donald Trump by pro evropské společnosti přineslo jak ekonomická (zavedení dovozní cel), tak i politická (pád Ukrajiny, výstup USA z NATO) rizika. Výsledkem by bylo navýšení rizikové prémie, především pak pro Německo a východoevropské akcie.

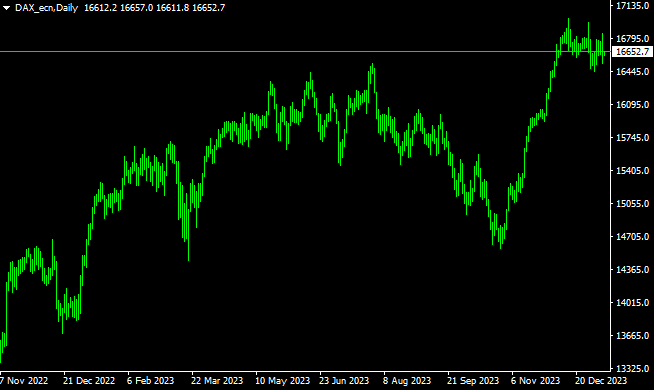

Vývoj německého akciového indexu DAX (denní graf – D1):

Dluhopisy

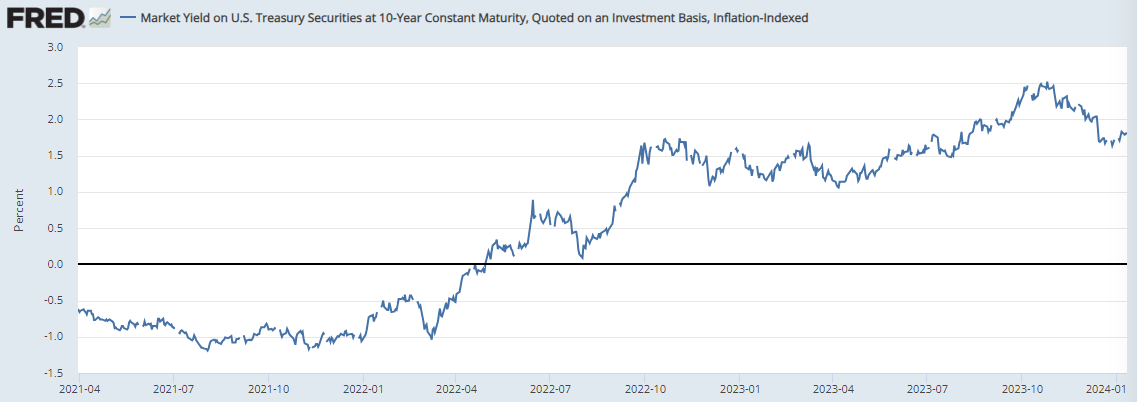

Státní dluhopisy od USA, přes Velkou Británii až do České republiky i přes pokles výnosů v posledním loňském čtvrtletí stále nabízejí zajímavý výnos. Inflační očekávání v USA se stabilizovala mezi 2,0 – 2,5 %, 10letý reálný výnos amerických bondů (TIPS) tak nabízí téměř 2 %, což je vzhledem k minimálnímu podstoupenému riziku velmi zajímavé zhodnocení, které se dá „zamknout“ na celé desetiletí dopředu.

Vývoj reálného výnosu amerických vládních dluhopisů (v % p.a.):

Reálný výnos v Evropě se nachází níže v blízkosti 1 % p.a. V porovnání s předchozí dekádou, kdy bylo standardem záporné nominální úročení i dlouhodobých dluhopisů, jsou však německé, francouzské nebo i české vládní dluhopisy aktuálně atraktivní součástí portfolií, které v případě panických prodejů budou sloužit jako silný diverzifikátor akciových ztrát. V případě skutečných ekonomických problémů, které by musely centrální banky hasit snížením úroků zpět do pásma 0-1 % p.a., by dokázaly dlouhodobé dluhopisy přinést zhodnocení v desítkách procent pouze za samotný rok 2024.

Ropa

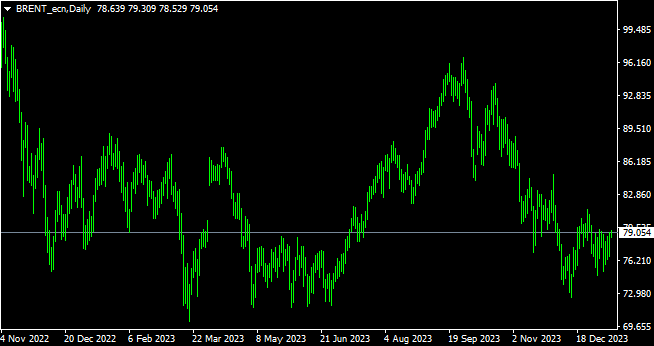

Ropa by za aktuálního nastavení sankčního režimu proti Rusku, Íránu a Venezuele měla zůstat v pásmu 65-85 dolarů za barel. Všechny 3 zmíněné země se totiž i přes západní sankce a silné výroky o snížení dodávek na trh v rámci kartelového uskupení OPEC+ stejně budou snažit na trh dostat co nejvíce barelů. Když k tomu připočteme pokračující růst těžby v USA, Kanadě, Brazílii nebo Guyaně a problémy čínské i evropské ekonomiky, vyjde nám z rovnice dominantní spíše nabídka než poptávka. Toto nastavení ropného trhu bude určujícím trendem po celý rok 2024.

Vývoj ceny ropy Brent (denní graf – D1):

Je pravda, že nečekané geopolitické eskalace, které často dokážou vyhnat cenu ropy o desítky procent výše, mají letos relativně vysokou pravděpodobnost - zvýšené napětí na Blízkém východě, válka na Ukrajině, snaha Venezuely anektovat ropně bohatý region Guyany nebo uzavření Rudého moře pro tankery kvůli útokům z Jemenu. Spíše než rolování kontraktů s dodávkou Brent nebo WTI vypadají pro ropné býky atraktivně naceněné společnosti těžící ropu – BP, ÖMV nebo Exxon Mobil.

Zlato

Zlato se zkraje roku drží na vysokých cenách nad 2 000 USD relativně překvapivě. Dokázalo se vypořádat s razantním růstem úrokových sazeb i silným americkým dolarem. Tahounem totiž jsou centrální banky, které nakupují do svých rezerv stovky tun zlata. Pokud se tedy má rostoucí trend protáhnout i na letošní rok, musí investoři spoléhat na strategii čínské, turecké nebo i české centrální banky, že v nákupech nepřestanou. Medvědím faktorem pro zlato by bylo i možné ukončení války na Ukrajině, které by znamenalo snížení geopolitického rizika a jednodušší prodeje ruského vytěženého zlata na globálním trhu. Investice do zlata má v roce 2024 relativně nízký potenciál s řadou rizik.

Vývoj ceny zlata (denní graf – D1):

Vyšší možné zhodnocení bychom mohli najít u ostatních vzácných kovů. Stříbro, platina i palladium se obchodují v poměru ke zlatu blízko historických minim. Stříbru by mělo pomáhat silné mexické peso, které prodražuje jeho těžbu. Nákup platiny a především palladia je sázkou na prodloužení výroby auta se spalovacími motory, protože tyto vzácné kovy se používají na zachytávání škodlivých emisí. Jejich cena ale vyklesala dostatečně nízko, že by letos měly být zajímavé i pro investory.

Kryptoměny

Jakkoli predikovat vývoj cen kryptoměn je z velké části snaha odhadnout tržní sentiment, který se k těmto novým aktivům bez úroku nebo dividendy přelévá ze strany na stranu. Podobně ovlivňuje vývoj ceny kryptoměn i regulace, jejichž dopad je těžko predikovatelný.

Letošní startovní pozice bitcoinu a spol. již podobně jako u technologických akcií není příliš atraktivní k nákupu, protože si v posledním loňském čtvrtletí připsaly desítky procent a růstově se již mohly vyčerpat. Na druhou stranu si kryptoměny začínají nacházet své místo v investorském žebříčku mezi „uchovateli hodnoty“ a obliba bitcoinových peněženek roste. Při vyšší volatilitě by se tak bitcoin mohl dostat i přes 50 000 USD, je ale otázkou, jestli se nad touto hranicí dokáže udržet.

Vývoj ceny bitcoinu za poslední rok:

Nemovitosti

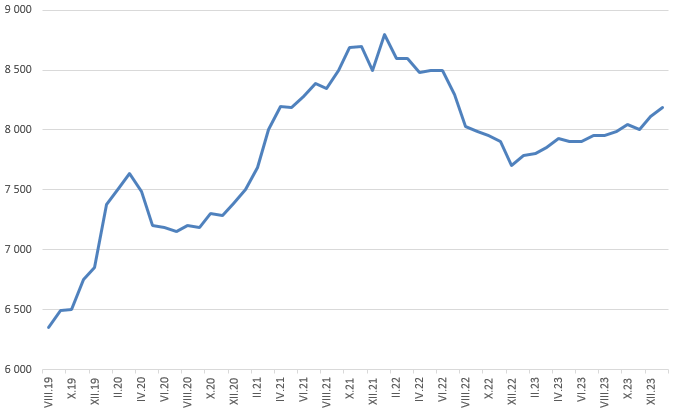

Byty, nemovitostní fondy i akcie společností spravujících realitní portfolia jsou závislé především na vývoji úrokových sazeb a v návaznosti na ně i výnosů střednědobých dluhopisů. Z toho pohledu by se mělo dařit spíše nemovitostem v České republice a eurozóně, kde poklesu úroků téměř nic nebrání.

Po inflační epizodě posledních dvou let, kdy vyrostly nejen spotřebitelské ceny, ale také mzdy a nájmy se reálné hodnoty bytů dostaly na zajímavé úrovně. Stále je jejich výnos nižší než náklady financování, ale to by se v letošním roce mohlo otočit, což bude vytvářet zhruba od poloviny roku znovu investiční příležitosti.

Vývoj mediánové ceny bytů v Praze (v tis. Kč):

Přeji vám úspěšný rok 2024!

Tomáš Raputa

Analytický tým FXstreet.cz

Zdroje: MT4, Sreality, FRED, Bloomberg, Financial Times

Související články

Čtěte více

-

Co jsou to vlastně měnové války

Možná se to zdá divné širší veřejnosti i některým forexovým obchodníkům, nicméně mnoho zemí napříč celým světem ovlivňuje svou domácí měnu. Na finančních trzích zasahují způsobem, kterým danou měnu uměle znehodnocují (tzv. intervenují). V dobách recese se devalvace měny často stává nástrojem, pomocí kterého se centrální banky pokouší získat pro svou zemi konkurenční výhodu a nastartovat ekonomický růst. Pokud ale určitá země začne svou měnu devalvovat, ostatní země se budou pravděpodobně snažit toto zvýhodnění anulovat. Jakmile se tak stane, můžeme hovořit o měnové válce, poněvadž jednotlivé země se snaží udržet hodnotu vlastní měny. -

Co nevíte o USD/JPY

V návaznosti na předchozí vzdělávací články, ve kterých jsme se věnovali nejdůležitějším okamžikům ve vývoji měnových párů EUR/USD a GBP/USD nás čeká i poslední z „velké trojky“ – USD/JPY. -

Co přinese rok 2012?

Formulovat predikce na tak dlouhou dobu jakou je jeden rok, navíc v době krize a vysoké nervozity, v době kdy se sentiment mění podle posledního titulku ve zprávach a v době kdy se nemyslitelné stává během krátké chvíle možným, se může zdát tak trochu zbytečné. Minulý rok navíc ukázal, že vlivů, které mohou, alespoň krátkodobě, naprosto změnit dění je tolik, že je zhola nemožné vzít je všechny v potaz (vzpomeňme třeba na nepředpovídatelné japonské tsunami nebo sociální bouře, které se přehnaly severní Afrikou a Středním východem). -

Deflace – brzda nebo impuls pro měnu?

Většina vyspělých zemí se aktuálně nachází v situaci slabého ekonomického růstu kombinovaném se stagnací mezd, což je obecně prostředí bránící růstu cen. Když k tomu přidáme klesající ceny komodit, číhá u mnoha z nich již deflace (všeobecný pokles cen v ekonomice) za rohem. Centrální banky o tom dobře vědí, a pokud chtějí plnit svůj střednědobý inflační cíl, který má většina nastaven na dvou procentech, musejí inflaci podpořit. Všechny kroky centrálních bank však mají silný dopad na měnové kurzy a obchodníci na forexu by o nich měli vědět. -

Devizové rezervy a jejich vliv na forex

Dnes se podíváme na to, jak měnovými trhy v dlouhodobém horizontu hýbou opravdu velké peníze. Pokud jde totiž o devizové rezervy, jsou i desítky miliard dolarů drobné. Tento koláč aktiv, která centrální banky po celém světě investují, se podle posledních dat MMF rozrostl na 11 865 mld. USD. -

Dokdy bude růst Německá ekonomika?

V Německu se letos opakovaně snížil odhad růstu HDP. Co je příčinou? Co můžeme očekávat do budoucna a jaký to bude mít vliv na akcie a DAX 30? Pokud chcete vědět, čtěte dále... -

Dolar oslabuje. Čekají cenné kovy žně?

Padající inflace a vyhlídky na konec utahování měnové politiky FED. To jsou dvě hlavní příčiny, proč se tento týden dostal Dolar index na nejnižší hodnoty za poslední dva měsíce. Tato zpráva bezpochyby zablikala na radaru nejednoho obchodníka s komoditami. Byl to totiž právě silný dolar, který stál za poklesem cen mnoha komodit a tlačil také na cenné kovy. -

ECB, Fed a jiné? Co vás zajímá?

Evropské QE, Fed, Ukrajina, intervence ČNB - nejen na tato témata jste se jako čtenáři ptali ve spoustě zajímavých e-mailových dotazů, které nám v poslední době došly do redakce. V tomto článku jsme je proto shrnuli i s odpověďmi analytika Tomáše Raputy. -

Ekonomická teorie a realita

Před několika týdny se v diskuzi na vláknu EUR/USD objevil zajímavý příspěvek, ve kterém uživatel poukazoval na rozdíl mezi ekonomickou teorií a aktuálním vývojem na trhu. V příspěvku šlo o to, že ekonomická teorie Parity Kupní Síly předpovídá vývoj na páru EUR USD, který je přesně opačný, než vývoj, kterého jsme byli v průběhu posledního půl roku svědky. Cílem tohoto článku je vysvětlit proč často dochází k tak velkým rozdílům mezi predikcemi ekonomických teorií a aktuálním děním na trhu. -

EMU se poslední roky otřásá v základech

Dnešní článek shrnuje základní údaje o Evropské měnové unii (EMU, eurozóna), jejíž rozšíření o Lotyšsko od 1. ledna 2014 minulý týden formálně potvrdili ministři financí Evropské unie. Podíváme se na historické fundamentální události, které ovlivnily společnou evropskou měnu (euro) a nakonec si představíme možné scénáře dlouhodobého vývoje měnového páru EUR/USD. -

Forex a komodity: Co přinese rok 2011?

Předpovídat vývoj měnových kurzů je velmi náročné i v krátkém časovém horizontu. Dlouhodobější predikce jsou bohužel většinou nepřesné a odchylka v řádu několika stovek bodů je pro dlouhodobou předpověď běžná. V dlouhodobém horizontu se tedy naplno projeví rozdíl mezi tradingem a investováním - investování bez finanční páky totiž výrazně usnadní schopnost "ustát" několika set bodový drawdown. -

Forex jako loutka centrálních bankéřů

Ve světle posledních událostí, které doprovázely nekonečné diskuze nad nastavením úrokových sazeb Evropské centrální banky (ECB) na jejím květnovém zasedání, přinášíme pohled na roli centrálních bank na měnových trzích, který by si žádný fundamentální obchodník neměl nechat ujít. -

Forex: Ohlédnutí za rokem 2012

Z hlediska vlivů na finanční trhy rok 2012 nepřekvapil. Nejdůležitějšími faktory totiž opět byly pokračující... -

Forex Ročenka 2016

V tomto exkluzivním výhledu od společnosti Bossa najdete jednak shrnutí všech podstatných makro-událostí z roku 2015, ale především také výhled na rok 2016, a to z pohledu technické a fundamentální analýzy. Ročenka 2016 je praktickým průvodcem obchodníka pro rok 2016! Ročenku 2016 doporučuje FXstreet.cz! -

Forex: Výhled na rok 2013

Euro vůči americkému dolaru zahájilo rok 2012 pouze pár desítek pipů pod úrovní 1,3000. I přes negativní sentiment, který měnový pár EUR/USD poslal až k minimu na 1,2042, se eurodolaru podařilo v druhé polovině roku zaznamenat významné zisky a uzavřít rok blízko hodnoty 1,3200. Za celý rok tedy euro vůči dolaru zpevnilo o 1,8 procenta. -

Forex: Výhled na rok 2014 (1/2)

O vlivu amerického třetího kola kvantitativního uvolňování (QE3) na finanční trhy jsem se zmínil již v minulém článku. Lze očekávat, že QE3 bude v průběhu roku 2014 ještě více omezováno a na konci roku plně ukončeno. Pro vývoj na finančních trzích ale bude ještě důležitější roli hrát vlastní důvod, proč omezování tohoto programu v prosinci začalo. Tímto důvodem je relativně solidní vývoj americké ekonomiky, a to zvláště v porovnání s vývojem v Evropě. -

Forex: Výhled na rok 2014 (2/2)

V mém minulém článku jsme si představili možný vývoj forexového trhu pro rok 2014, konkrétně pak predikci dolarového indexu (USDX), eura a britské libry. Dnes se zaměříme na zbytek hlavních světových měn, tedy na japonský jen, švýcarský frank, kanadský, australský a novozélandský dolar. -

Forex: Výhled na rok 2015

Americký dolar má za sebou úspěšný rok. Poprvé od roku 1987 se mu podařilo sbírat zisky vůči všem obchodovatelným měnám. Zato komoditní a evropské měny zažily pořádný výplach. Máme tedy brát loňský rok v tomto ohledu za výjimečný a čekat korekci, nebo se můžeme spolehnout na pokračování tohoto trendu a ziskové pozice nechat otevřené? V tom vám poradí tento výhled na rok 2015 z dílny FXstreet.cz. Na závěr článku se také podíváme na výsledky našich loňských predikcí. -

Forex: Výhled na rok 2016

Uplynulý rok byl ve znamení pokračujícího trendu silného amerického dolaru. Tento trend byl také v prosinci potvrzen historickým zvýšením úrokových sazeb z nulové úrovně. Evropské měny se víceméně stabilizovaly, naopak dno u komoditních měn jsme stále nenašli. Jaký potenciál mají nejvíce obchodované měny v následujícím měsíci? To se dozvíte v novoročním forexovém výhledu z dílny FXstreet.cz. Nechybí také zhodnocení predikce minulého roku. -

Forex: Výhled na rok 2017

S přicházejícím novým rokem si tradičně shrneme uplynulých 12 měsíců a podíváme se, jaký potenciál mají měny i komodity v následujícím roce.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |