Oblíbené kombinace indikátorů s Price Action (2. část)

V předchozím článku jsme si představili některé kombinace technických indikátorů společně s Price Action, které mohou obchodníci využívat ke svému obchodování. Konkrétně jsme se zaměřili na oblíbený indikátor Stochastic. V dnešním díle se nezaměříme výhradně na jeden jediný indikátor, ale podíváme se na několik dalších možností, jak pomocí Price Action a indikátorů najít kvalitní obchodní signál.

Stejně jako v předchozím článku, i zde se budeme držet jednoduchosti. Je totiž velmi důležité, aby se trader dokázal během obchodování bez problému orientovat v grafu, což v případě použití mnoha (zbytečných) indikátorů nemusí být samozřejmé. Jeden až dva indikátory tedy může být optimální doplněk.

Kombinace S/R úrovní a Bollingerových pásem (Bollinger Bands)

Pokud se cena daného instrumentu pohybuje v bočním trendu (mezi S/R zónami), můžeme jako další pomocné supporty a rezistence využít zároveň také Bollinger Bands. Dostane-li se trh do fáze pohybu do strany, hledají obchodníci příležitosti do protipohybu u okrajů Bollinger Bands. Je nutné brát na vědomí, že Bollinger Bands jsou brány jako dynamické supporty a rezistence, velký cenový pohyb tak může hranice pásma narušit.

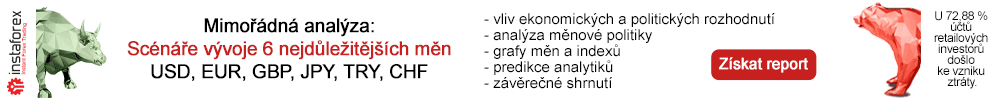

Na obrázku níže máme vyznačeno obchodní pásmo, ve kterém se obchodoval měnový pár USD/JPY. Můžeme vidět, že pokud cena otestovala horní či spodní hranici Bollinger Bands, měla následně tendenci vydat se opačným směrem. Vstupní signál je na každém obchodníkovi. Dobrým signálem může být například kvalitní svíčková formace.

Zachycení pohybu pomocí Parabolic SAR

Tento indikátor nám dokáže poměrně jednoduše definovat aktuální směr trendu a zároveň potvrdit vstup do obchodu. Jednoduše tedy pokud jsou „tečky“ tohoto indikátoru nad cenou daného instrumenty, měli by obchodníci prodávat a obráceně. Velkou výhodou tohoto indikátoru je, že po jeho „tečkách“ můžeme posunovat náš Stop-Loss a tím minimalizovat ztrátu. Pokud jsme zachytili silný trend a jsme již v zisku, může nám Parabolic SAR posloužit také jako posuvný Stop-Loss, čímž se můžeme z trhu pokusit dostat co nejvíce. Na druhou stranu nevýhodou může být jeho zpoždění, prvotní výrazný pohyb nám tak může někdy uniknout.

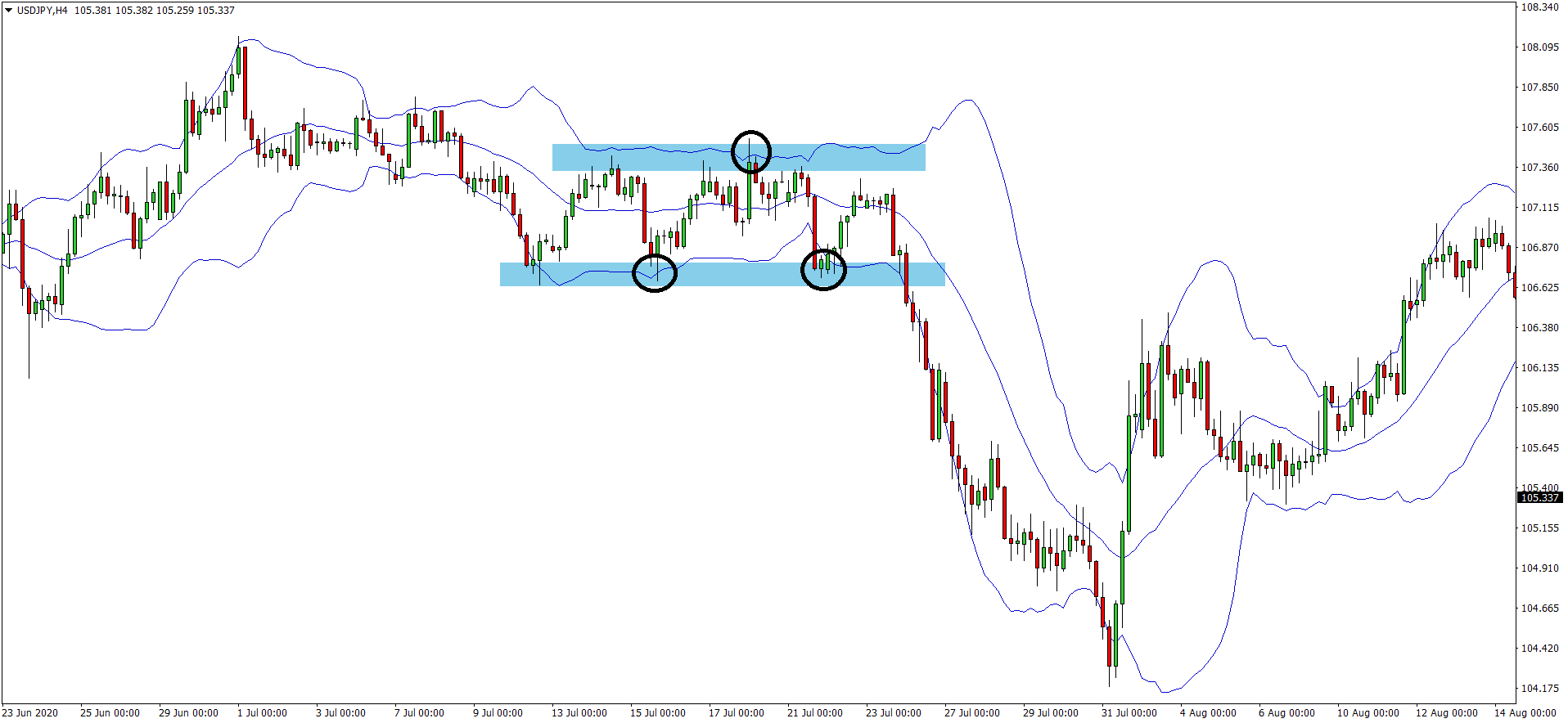

Na obrázku níže se měnový pár USD/CHF vrátil zpět k již dříve prolomenému supportu (pullback - nyní rezistence), což je dobrá příležitost ke vstupu do short pozice. Pokud zde vyčkáme, až se „tečka“ Parabolic SARu dostane nad červenou svíčku, můžeme otevřít obchod. Výstup můžeme provést kolem předchozích swingových minim nebo můžeme Stop-Loss posouvat (utahovat) a pokusit se z obchodu vytěžit maximum, což by se v tomto obchodu náramně vyplatilo.

Klouzavé průměry a jejich překřížení

Křížení klouzavých průměrů je další oblíbenou metodou mezi obchodníky. Princip je jednoduchý. Krátkodobější klouzavý průměr (MA - moving average) reaguje na změnu ceny o něco rychleji, zatímco dlouhodobější MA za cenou zaostává. Pro signál do dlouhé (long) pozice platí, že krátkodobější MA překříží ze spodu směrem vzhůru dlouhodobější MA. Pro krátkou (short) pozici je to přesně obráceně.

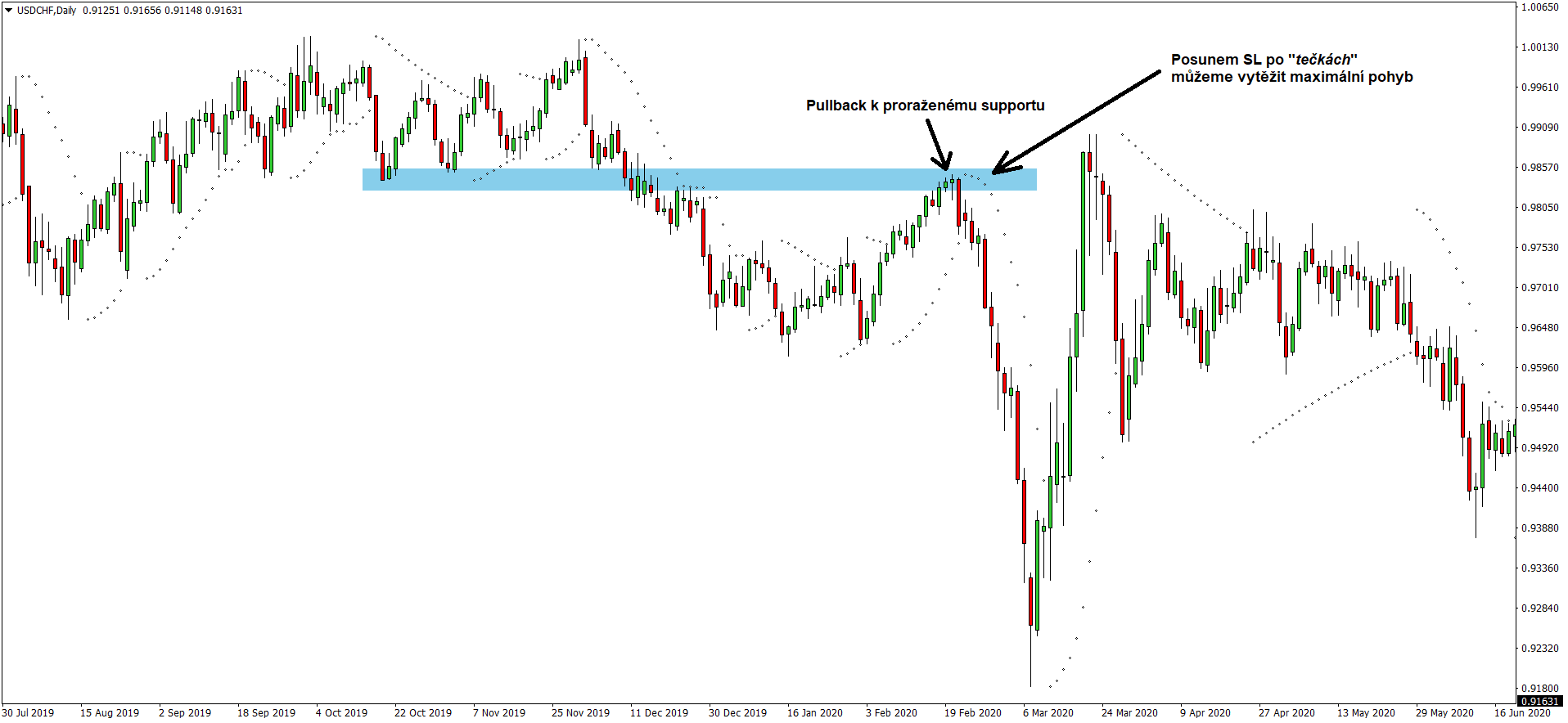

V příkladu níže můžeme pro odfiltrování falešných signálů použít také indikátor RSI. V tomto konkrétním případě tedy vidíme, že EMA 5 (modrý) překřížil směrem vzhůru EMA 10 (červený) a indikátor RSI současně překročil hranici 50 směrem vzhůru, což nám dává signál do long pozice. Uzavření pozice je pak na každém obchodníkovi, v tomto případě se nabízí pozici ukončit na vyznačené rezistenci (nejbližší následující S/R zóna).

S/R zóna v kombinaci s Fibonacciho úrovněmi

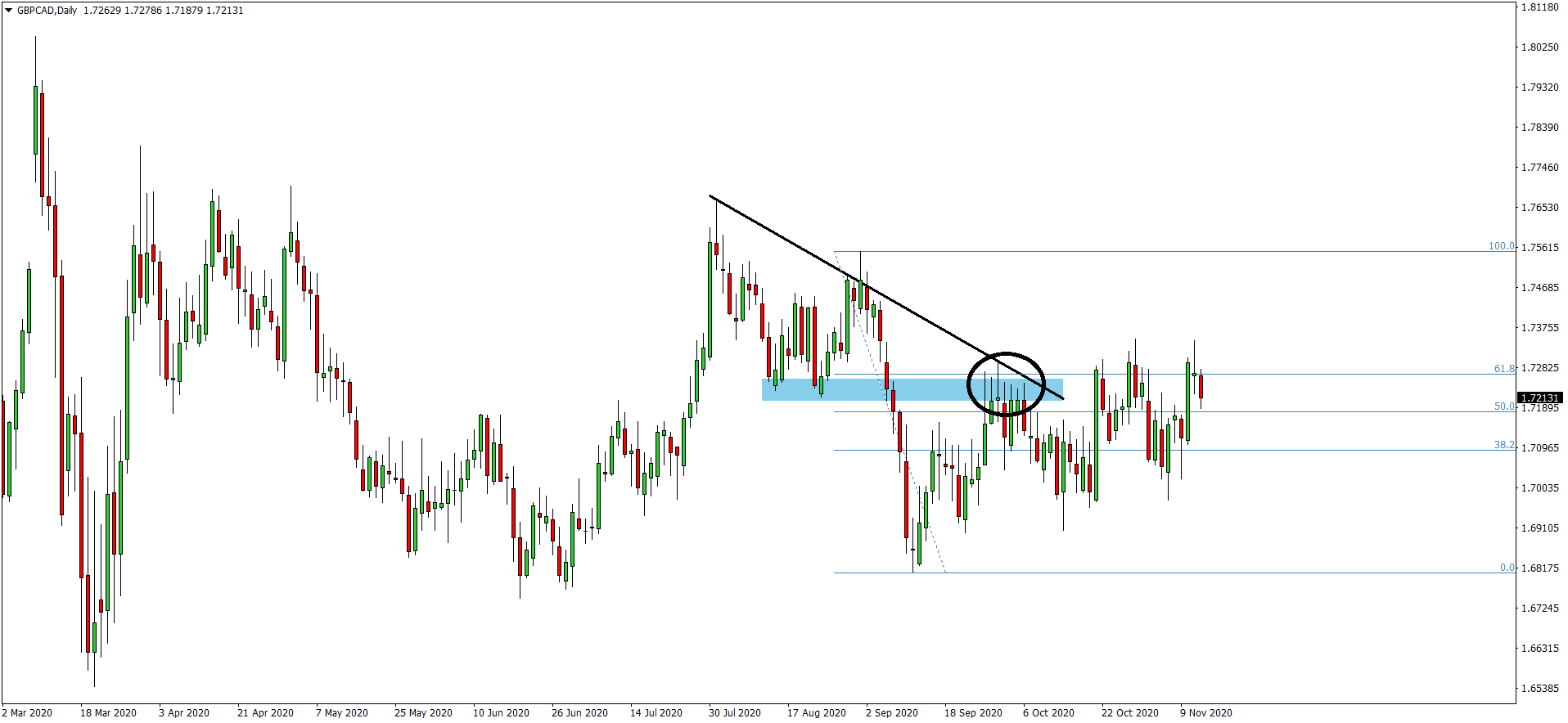

Poslední metodu, kterou si v tomto článku představíme, je další jednoduchý přístup, kdy čekáme na návrat ceny k dříve proražené oblasti S/R zóny. V tomto případě můžeme vidět, že měnový pár GBP/CAD prolomil směrem dolů vyznačený support, ke kterému se později vrátil zpět (pullback - nyní rezistence), aby jej otestoval.

Když cena po prvotním propadu začne znovu stoupat a k proražené oblasti se vrací zpět, můžeme pomocí Fibonacciho retracementu snadno identifikovat, kam by se cena mohla dostat. Zde vidíme, že náš prolomený support leží mezi úrovněmi 50 % a 61,8 % Fibonacciho retracementu (oblasti rezistence). Jakmile se sem cena dostane, můžeme vyčkat na signál do short pozice. Tím může být opět nějaká svíčková formace. Agresivnější obchodníci mohou vstoupit v podstatě dotykově a tím získat výhodnější poměr rizika vůči zisku (RRR) oproti konzervativnějším obchodníkům. Celou myšlenku pro vstup do short pozice zde ještě navíc podpořila klesající trendová linie.

Závěr

V dnešním článku jsme si ukázali další možné přístupy, jak využít indikátory k vyhledávání obchodních příležitostí. Klíčové je podle nás držet se maximální jednoduchosti, není třeba mít zahlcen graf mnoha indikátory, přes které by nebyla pořádně vidět cena daného instrumentu. Pokud vás některý přístup zaujal, poctivě jej otestujte zpětně, případně také optimalizujte parametry indikátorů.

Lukáš Voženílek

Tým FXstreet.cz

Související články

Čtěte více

-

Měsíční report finančních trhů (únor 2023)

Únorový měsíc příliš nehrál do karet dlouhodobým obchodníkům a investorům, protože trhy se ve svém cenovém pohybu uchýlily spíše k postrannímu trendu. Tento pohyb vyhovuje spíše krátkodobým obchodníkům, kteří využívají tržní volatility a praktikují více krátkodobých obchodů. Tento postranní trend je vyjádřen i procentuálním zhodnocením jednotlivých světových měn vůči americkému dolaru. Nejsilnější měnou se v únoru stala britská libra, která oslabila vůči americkému dolaru o 0,07 %. Až na japonský jen, který vůči dolaru ztratil 3,41 %, většina měn odepsala mezi 1 % až 2,25 %. Nyní se již pojďme podívat na cenový vývoj jak na měnových a komoditních trzích, tak na americkém indexu S&P 500. -

Měsíční report finančních trhů (září 2022)

V září zářil hlavně americký dolar, ostatně jako většinu letošního roku. Především akcioví a komoditní obchodníci z tohoto faktu nejsou příliš nadšení, ovšem investoři, kteří drží hotovost v této měně, mohou jásat. Americký dolar doslova převálcoval dolar novozélandský, který oslabil o 8,71 %. Druhou nejslabší měnou byl dolar australský, který se propadl o 6,63 %. Za září patří všechna pocta také švýcarskému franku, který díky zvýšení tamních úrokových sazeb dosáhl ztráty vůči dolaru „pouze“ minimální, a to 1,37 %. Pojďme se nyní podívat blíže na situaci na hlavních měnových párech, kde probíhá zajímavá korekční aktivita. -

Měsíční report finančních trhů (září 2023)

Nejsilnější měnou měsíce září se stal novozélandský dolar, který jako jediný dokázal proti americkému dolaru posílit. Zbytek světových měn se již pohyboval v rudých číslech. Největší oslabení vykázal švýcarský frank, který vůči americkému dolaru ztratil 4 %. Silný americký dolar se také podepsal na cenách zlata a stříbra, které v září oslabily. Naopak cena ropy díky silnému fundamentu a utahování kohoutků ze strany Ruska a Saudské Arábie výrazně posílila. Akciový index S&P 500 rovněž oslabil, což může souviset s korelací silného amerického dolaru a vyprchání nákupní euforie po AI boomu (umělá inteligence). Nyní se již pojďme podívat na cenový vývoj jednotlivých obchodních instrumentů. -

Nejlepší trading příležitosti - kde a jak profitovali tradeři (leden 2024)

Vítáme vás u měsíčního přehledu nejlepších obchodních příležitostí, které bylo v lednu možné realizovat. V tomto přehledu se zaměříme především na obchodní signály, identifikované díky technické analýze a Price Action. Finanční trhy totiž v lednu nabídly několik příležitostí, jak pro krátkodobé obchodníky, tak i pro ty dlouhodobější, takže se nyní pojďme podívat na cenové grafy, ať si můžeme jednotlivé obchodní příležitosti popsat. -

Nejvýznamnější svíčkové formace – část I.

Náš svět je plný znaků a symbolů. V běžném životě se s nimi setkáváme téměř všude. Příkladem různých forem grafických znaků a piktogramů jsou jakákoliv písma, dopravní značky, smajlíky, gesta, atd. Také finanční svět je bohatý na různé vizuální symboly a ztvárnění. Například býci a medvědi jsou symboly růstu a poklesu ceny, svíčkové grafy jsou obrazovým ztvárněním pohybů cen na trhu. Posledně zmíněným – svíčkovým grafům a formacím – se budeme věnovat v tomto článku. -

Nejvýznamnější svíčkové formace – část II.

V první části článku jsme si odpověděli na otázku, proč jsou svíčkové grafy a formace důležité a jsou tedy v tradingu velmi oblíbené. Zaměřili jsme se na jednosvíčkové Doji, Hammer, Hanging Man a dvousvíčkové Engulfing a Piercing Pattern. V dnešní druhé části si povíme více o protějšku k Piercing Pattern - Dark Cloud Cover, dále o dvousvíčkových patternech Harami, jednosvíčkových Inverted Hammer, Shooting Star a trojsvíčkových Morning Star a Evening Star. -

Obchodování formací konsolidace

V dnešním článku se podíváme hlavně na různé patterny konsolidace, které se objevují na různých úrovních grafu. Rozdělíme si je podle typů a řekneme si, co nám jejich prostřednictvím trh vlastně chce sdělit. Pro možnost jejich praktického využití si uvedeme i logické možnosti vstupu a výstupu z pozice. Jedná se v podstatě o čistou Price Action, tedy chování ceny samotné, protože nepotřebujete žádné indikátory k tomu, abyste tyto formace mohli obchodovat. -

Obchodujeme Elliottovy vlny - praktické příklady (1/2)

V našem seriálu o Elliotových vlnách jsme postoupili kupředu a dnes již opustíme teorii a začneme se zabývat praxí. Pokusíme se v ní uvést vše, co jsme se dosud naučili. Začneme analyzovat trh, pokusíme se předpovědět následující pohyb a nastavit si obchod, v němž zadáme jak Profit Target (PT) tak i Stop Loss (SL). -

Obchodujeme Elliottovy vlny - praktické příklady (2/2)

V minulém díle Elliotových vln jsme již opustili teorii a ukázali jsme si, jak prakticky dělat analýzu a jak náš analytický výstup zobchodovat. Ukázali jsme si, jak se dá dobře obchodovat v impulsu a dnes si ukážeme, že také korekce se dají obchodovat. A to i přesto, že jsou oproti impulsům obtížnější a více nevyzpytatelné. -

Oblíbené kombinace indikátorů s Price Action (1. část)

Obchodníci na finančních trzích mají možnost postavit svoji strategii na technických či fundamentálních ukazatelích. Většina retailových obchodníků ke své analýze využívá technickou analýzu, kde mají na výběr mezi Price Action a technickými indikátory, případně kombinují oba přístupy. Dnešní článek nemá ambici porovnávat, který přístup je lepší, ale naopak se podíváme na to, jaké jsou oblíbené kombinace sledování čistého grafu (Price Action) společně s technickými indikátory. V tomto článku se podíváme konkrétně na náš oblíbený indikátor Stochastic, který můžeme využívat jako potvrzovací signál ke vstupu do obchodní pozice, ale i k výstupu z obchodu. -

Praktický příklad: Kvantitativní analýza na Forexu

V tomto třetím díle našeho seriálu o kvantitativní analýze přejdeme k čistě praktickým ukázkám. Budeme se věnovat indikátoru Stochastic a podrobně se dozvíte, jak taková kvantitativní analýza probíhá. -

Predikce a výhled na rok 2021 - Forex, komodity, indexy, akcie a kryptoměny

Výhled forexového, komoditního, akciového a kryptoměnového trhu na rok 2021 od profesionálního tradera Patrika Urbana z týmu FXstreet.cz. V tomto videokomentáři se podíváme na predikci a možný vývoj hlavních i křížových měnových párů na forexu a také na oblíbené komodity, akciové indexy a kryptoměny. Připravte se na obchodní příležitosti v roce 2021! -

Predikce a výhled na rok 2022 - Forex, komodity, indexy, akcie a kryptoměny

Výhled forexového, komoditního, akciového a kryptoměnového trhu na rok 2022 od profesionálního tradera Patrika Urbana z týmu FXstreet.cz. V tomto videokomentáři se podíváme na predikci a možný vývoj hlavních i křížových měnových párů na forexu a také na oblíbené komodity, akciové indexy a kryptoměny. Připravte se na obchodní příležitosti v roce 2022! -

Predikce a výhled na rok 2️⃣0️⃣2️⃣3️⃣: Forex, komodity, akcie, indexy a kryptoměny - FXstreet.cz

Výhled forexového, komoditního, akciového a kryptoměnového trhu na rok 2023 od profesionálního tradera Patrika Urbana z týmu FXstreet.cz. V tomto videokomentáři se podíváme na predikci a možný vývoj hlavních i křížových měnových párů na forexu a také na oblíbené komodity, akciové indexy a kryptoměny. Připravte se na obchodní příležitosti v roce 2023! -

Predikce psychologických cyklů na finančních trzích

V článku Můj signál nepřichází, a tak čekám dál, jsme hledali paralely mezi chováním traderů na finančních trzích a mimo ně, v běžném životě. Základem našeho pátrání byla myšlenka, že část chování na finančních trzích je vybudováno neustálým opakováním různých činností v běžném životě. Článek jsme uzavřeli s tím, že tvorba návyků určitého druhu chování podléhá počtu jeho opakování, což nás přivádí k článku dnešnímu, který bude věnován psychologickým cyklům na finančních trzích. -

Price Action a akciové indexy

V dnešním článku bych vám rád nabídnul pohled na trading akciových indexů z pozice intradenního tradera, který se těmto trhům věnuje přibližně 6 let, z toho 4 roky jako full-time profesionální trader. -

Price Action: Klíčový level a struktura ceny

V dnešním článku se budeme věnovat struktuře ceny a silným S/R úrovním. Cenové formace jako Pin Bar, Outside Bar, Inside Bar a mnoho dalších jsou jistě důležité, ale říkají nám pouze něco o aktuální náladě na trhu. Těmto jednoduchým cenovým formacím je však nadřazena struktura ceny. Při správném čtení struktury ceny můžeme získat silné S/R úrovně. Ty se stávají základním kamenem pro obchodování třeba již zmíněných svíčkových formací. -

Price Action vs. technické indikátory

Technická analýza je velmi rozsáhlá disciplína, kterou bychom mohli rozdělit na dvě základní části: Price Action a indikátory. V tomto vzdělávacím článku se budeme věnovat právě těmto obchodním přístupům a ukážeme si jejich výhody a nevýhody. V obou dvou případech se jedná o obchodní přístup, kdy obchodník nezahrnuje do obchodování možnost vlivu fundamentálních zpráv. To však neznamená, že by neměl brát na důležité fundamenty žádný ohled. -

Price Action: WRB analýza

V dnešním vzdělávacím článku se podíváme na přístup Price Action, se kterým přišel už v roce 1980 kanadský obchodník M.A. Perry, který na světových diskuzních fórech vystupuje rovněž pod přezdívkami NihabaAshi nebo wrbtrader. Tento obchodník je doslova král Price Action, obchodování na plný úvazek se věnuje přes 20 let. M.A. Perry se věnuje čisté Price Action na bázi intradenního, swingového či pozičního obchodování. V jeho obchodním přístupu nenajdete žádné indikátory, naopak se soustředí na analýzu volatility, tržní cykly, supporty, rezistence nebo psychologické aspekty obchodování. -

Profesionální indikátor „CUMULATIVE LEVELS“

V tomto článku bychom vám s radostí představili profesionální tradingový indikátor zvaný Cumulative Levels. Není žádným tajemstvím, že pro obchodní platformu MT4 existuje doslova tisíce a tisíce různých indikátorů. Většina z nich funguje na principu kalkulovaných průměrů (moving average apod.), různých koridorů (bollinger bands apod.), či výpočtu extrémních hodnot v podobě oscilátorů (RSI apod.).

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |