Rok 2023 na finančních trzích

Uplynulý rok si investoři užívali relativní zklidnění. Po covidu, čipové krizi, akutní fázi ukrajinské války a navazujícímu energetickému a inflačnímu šoku se za posledních 12 měsíců začal ekonomický i politický vývoj vracet blíže k normálu. Když přimhouříme oči nad Blízkým východem, dalo by se říct, že se 20. léta vrací do předcovidových „business as usual“.

Úrokové sazby v USA a Evropě sice dále rostly, ale dnes už je vidět světlo na konci tunelu inflační epizody, kterou centrální banky prozatím dokázaly navigovat směrem k hladkému přistání. Nezaměstnanost se nijak nezvýšila, krachy způsobené zamrznutím realitního trhu nebo propadem trhu s kryptoměnami byly velmi omezené - i bankrot Silicon Valley Bank, tou dobou 14. největší banky v USA, dokázal finanční systém během března ustát bez ztráty kytičky. Čína sice i nadále zůstává černou skříňkou, ze které může vyletět stejně zabarvená labuť, ale to už je pro investory součástí normálního stavu.

Akcie

Po výplachu v roce 2022 se bylo kam odrážet, přičemž tradičně vyšší výkyvy jsme zaznamenali u technologických společností, kterým se dařilo dostat se z post-covidového nárazu. Netflix po změně obchodního modelu začal poprvé generovat volné cashflow a připsal 66 %. Nvidia si drží obrovský náskok před konkurencí ve vývoji čipů, její akcie zhodnotily dokonce o 236 %. Automobilce Tesla se sice výsledkově tolik nedařilo, přesto přinesla investorům 129 % zisky. Tesla, Netflix nebo i Amazon se však stále nedostaly na historická maxima. Tak prudký byl propad v předešlém roce.

Vývoj ceny akcie Netflix (denní graf – D1):

Tento obrázek kreslí návrat optimistického sentimentu na akciové trhy. Přicházela období, kdy si analytici lámali hlavu nad tím, proč akcie jako celek dále rostou, když makroekonomický fundament hovoří o opaku.

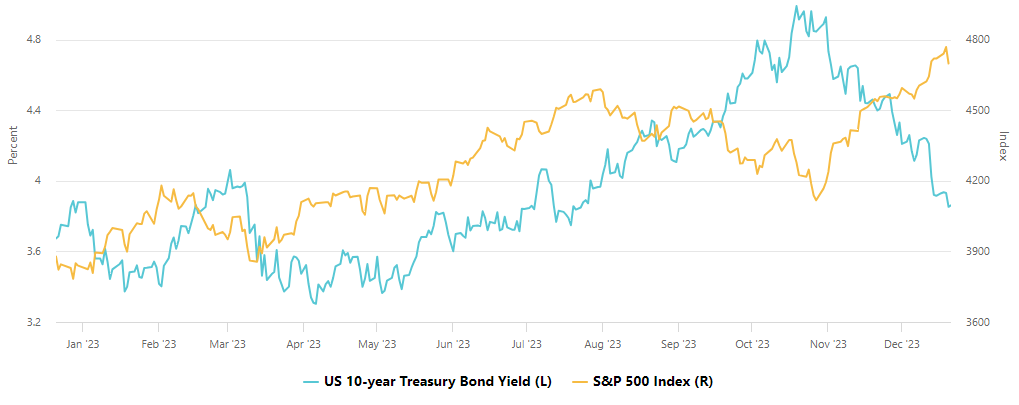

Hlavní anomálií roku pak byl relativní vývoj amerických akciových indexů ve srovnání s výnosy vládních dluhopisů. Tyto dvě proměnné se standardně pohybují proti sobě, protože vyšší výnosy dluhopisů zvyšují i požadovanou návratnost akcií, která by měla tlačit ziskový poměr PE níže. Mezi dubnem a srpnem však dokázaly akcie růst i přes růst výnosů (viz graf) a akciová riziková přirážka se až hrozivě začala blížit k nule, kde byla naposledy za praskající dotcom bubliny v roce 2001.

Porovnání vývoje akciového indexu S&P 500 (žlutě, pravá osa) a výnosu 10letých amerických vládních dluhopisů (modře, levá osa):

Ve výsledku se v rámci podzimní silné dezinflace zlomil růst 10letých vládních výnosů a jejich 3,90 % p.a. zhruba odpovídá začátku roku. Index S&P 500 letos připsal 23 %, investoři se tak bojí budoucnosti zdaleka méně než před 12 měsíci.

Eurodolar

Uklidnění dorazilo i na forex. Centrální banky ve Washingtonu, Frankfurtu, Londýně, Ottawě i Stockholmu v tandemu zvyšovaly úrokové sazby bez výrazných odchylek. Ceny ropy a plynu, které loni výrazně zahýbaly s platebními bilancemi vývozců a dovozců energií, se vrátily k normálu při nízké volatilitě.

Měnový pár EUR/USD se tak pohyboval v úzkém koridoru 1,05-1,12, na který byli tradeři zvyklí už před covidem. Příliš ziskových pozičních obchodů se tak na nejvíce obchodovaném páru na měnovém trhu letos nedalo najít. Na druhou stranu stabilita a lepší předvídatelnost kurzů pomohla k celkovému vybudování důvěry, ze které těžily akcie i kryptoměny.

Vývoj měnového páru EUR/USD v roce 2023:

Turecká lira

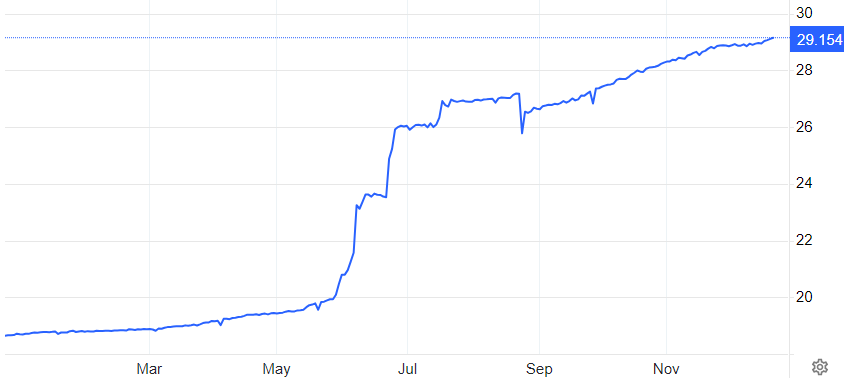

Volatilitu a předvídatelnou devalvaci naopak mohli obchodníci čekat na měnovém páru USD/TRY. V květnu se v Turecku konaly prezidentské volby a stávající prezident Erdogan držel do té doby tureckou liru uměle nadhodnocenou při mimořádně nízkých úrokových sazbách. Turecká centrální banka pod Erdoganovým křídlem utratila téměř všechny devizové i zlaté rezervy, inflace rostla a země byla v hlubokém deficitu běžného účtu.

Obchodem roku s nejlepším poměrem zisku a risku tak byla kumulace dlouhých pozic na měnovém páru USD/TRY během jara až do zmíněných voleb a jejich následné uzavření během léta. Přišla totiž nevyhnutelná devalvace, kterou dokázalo zastavit až nové vedení centrální banky, pod kterým se zvýšily úrokové sazby z 8,50 % na aktuálních 42,50 %.

Vývoj měnového páru USD/TRY v roce 2023:

Japonský jen

Na forexu byl největším překvapením vývoj kurzu japonského jenu. Měnový pár USD/JPY letos otestoval hranici 150 jenů za dolar. Bank of Japan totiž nepřistoupila k utažení měnové politiky ve stylu ostatních centrálních bank vyspělých zemích, a to i přes rostoucí jádrovou inflaci přesahující 3 %. Záporných úrokových sazeb se tak Japonsko nezbavilo a hlavním důvodem bude zřejmě enormní zátěž veřejného dluhu (230 % HDP), který se ministerstvo financí v tandemu s Bank of Japan snaží alespoň částečně umořit nominálním růstem bez zvyšování úrokového nákladu.

Vývoj měnového páru USD/JPY v roce 2023:

Ropa

Slabá čínská ekonomika i rostoucí těžba v USA a v Brazílii vytvořily na trhu s ropou pomyslnou rezistenci. Apokalypsa po zavedení sankcí na ruskou ropu se nekonala, protože ta začala s výrazným diskontem proudit do Indie a Číny.

Zároveň přestala mít skupina OPEC+ takový dopad na stanovení cen ropy. I přes výrazné škrty v produkci se kartelu povedlo pouze dočasně v září a v říjnu vyšrouboval cenu referenčního barelu Brent nad 90 USD. Po zbytek roku se Brent držel spíše u 80 USD s tím, že americká WTI i ruský Urals se obchodovaly na výrazně levnějších úrovních. Nutno dodat, že především Rusko nedodržovalo své sliby o snížení dodávek, z čehož Saúdové slušně řečeno nadšeni nebyli.

Vývoj ceny ropy Brent (denní graf – D1):

Zlato

Zlato se i přes rostoucí úrokové sazby, ustupující inflaci a obecné uklidnění různých apokalyptických rizik dočkalo zajímavého zhodnocení. 12 % v plusu znamená pro investory do cihliček slušný rok. I když fundament aktivům, která nepřinášejí žádný výnos, příliš nepřál, cenu zlata nakonec podpořily nakupující centrální banky. Čína, Singapur nebo i Česká republika zvýšily poptávku po žlutém kovu natolik, že zřejmě poprvé v historii zakončí rok nad 2000 USD za unci.

Vývoj ceny zlata v USD za unci (denní graf – D1):

Bitcoin

Bitcoin si i nadále udržuje vysokou korelaci s americkými technologickými akciemi obsaženými v indexu Nasdaq. Volatilita spojená s vyšší mírou spekulativních obchodů tak na kryptoměnách obecně zůstává. Podobně jako výše zmíněný Netflix, Tesla nebo Amazon, i bitcoin se letos otřepal z hrozivého loňského roku a přinesl svým držitelům prudký 161 % růst. I přesto však hodnota bitcoinu zaostává za euforickým koncem roku 2021.

Z grafu je vidět, že až do října držely vysoké a rostoucí úrokové sazby bitcoin pod určitým tlakem. Podzimní propad výnosů dluhopisů způsobila nákupní horečku i na kryptoměnách a významná část růstu se tak koncentrovala do konce letošního roku.

Vývoj ceny bitcoinu v USD v roce 2023:

Na rok 2023 bude většina investorů vzpomínat jako na ziskový. Doufám tedy, že se vám povedlo smazat nejlépe veškeré ztráty předešlého roku. Přeji všem čtenářům příjemné vánoční svátky!

Tomáš Raputa

Analytický tým FXstreet.cz

Zdroje: MT4, Macromicro.com, MT4, tradingeconomics.com

Související články

Čtěte více

-

Ohlédnutí za rokem 2021 - Forex, komodity, akcie, indexy a kryptoměny

Shrnutí roku 2021 pohledem forexového, komoditního, akciového a kryptoměnového trhu od profesionálního tradera Patrika Urbana z týmu FXstreet.cz. V tomto videokomentáři se ohlédneme za uplynulým rokem a podíváme se na vývoj hlavních i křížových měnových párů na forexu a také na oblíbené komodity, akciové indexy a kryptoměny. Podívejte se na nejdůležitější události a obchodní příležitosti roku 2021! -

O pomoc zažádalo již pět zemí eurozóny

Ministři financí 17 zemí eurozóny se o víkendu dohodli na finanční pomoci Kypru, který se stal další zemí měnové unie žádající o záchranu před bankrotem. Tentokrát tak vynecháme cyklus vzdělávacích článků a podíváme se detailněji na tuto důležitou událost. -

Otázky a odpovědi kolem ČNB a Fedu

Intervence České národní banky (ČNB) vyvolaly v českých médiích bouřlivé diskuze. V zahraničí je zase alfou a omegou možný začátek konce kvantitativního uvolňování (QE) v USA. Analytik FXstreet.cz, Tomáš Raputa, odpovídal na otázky související s budoucím vývojem těchto nástrojů, které jsou největšími impulsy pro kurzy měnových párů EUR/CZK a EUR/USD. -

Otázky a odpovědi kolem kvantitativního uvolňování

Americká centrální banka (Fed) v minulém týdnu přistoupila k třetí vlně takzvaného kvantitativního uvolňování měnové politiky (QE3), jehož prostřednictvím hodlá podpořit ekonomiku a trh práce. Jedná se o jednu z nejdůležitějších událostí letošního roku, která se na finančním trhu udála. Na Forexu se QE3 projevilo/projeví silným poklesem amerického dolaru (USD). Nová opatření Fedu totiž dolaru škodí, protože snižují jeho hodnotu. Fed za účelem nákupu hypotečních cenných papírů musí vytvářet (tisknout) nové peníze, které nejsou ničím kryty. Proto jsme dnes připravili článek, který dává odpovědi na základní otázky kolem QE3 a dopadů tohoto opatření. -

Otázky k aktuálnímu dění na finančních trzích

Vzhledem k tomu, že nám čtenáři FXstreet.cz každý den zasílají nejrůznější dotazy na současné rozkolísané trhy, tak jsme se rozhodli na ty nejčastější odpovědět veřejně v tomto článku, který je veden jako rozhovor s Patrikem Urbanem. -

Patnáct let historie EUR/USD v kostce

Nejobchodovanější měnový pár EUR/USD již má za sebou více než 15 let své existence. Není proto na škodu podívat se na jeho dlouhodobé trendy, fundamentální základ a také hlavní momenty, které určovaly jeho dosavadní vývoj. Také si ukážeme, v jaké fázi vývoje vlastně eurodolar aktuálně je a co bude určovat jeho pohyb do budoucna. Věděli jste, že se eurodolar dlouhou dobu obchodoval pod dnes nemyslitelným kurzem 0,9000, nebo co způsobilo jeho největší intradenní pohyb? -

QE, LTRO, OMT – s čím centrální banky ještě přijdou?

S vyostřením finanční krize let 2008-09 a následné nemožnosti snížit úrokové sazby pod nulovou hranici musely centrální banky přijít s nápadem, jak stabilizovat finanční systém a zároveň ekonomiky poslat zpět na růstovou dráhu. -

Rok 2010 nejen na měnových trzích: fundamentální ohlédnutí

Rok 2010 byl na finančních trzích rokem plným nejistoty a vysoké volatility. Faktorů, které ovlivňovaly dění na trhu bylo samozřejmě mnoho. V zájmu výrazného zjednodušení však můžeme říci, že hlavními prvky, na které trhy reagovaly, byly evropská dluhová krize a očekávání druhého kola kvantitativního uvolňování v USA. -

Rok 2019 byl v režii Fedu

Před vánočními svátky se tradičně podíváme na vývoj trhů za uplynulých 12 měsíců. Před rokem touto dobou se propadaly akcie i ropa a zdálo se, že další krize je na spadnutí. Žádné globální recese jsme se ale ani přes řadu varovných signálů nedočkali, byť zavedení vysokých cel mezi dvěma největšími světovými ekonomikami nebo inverze americké výnosové křivky by k tomu vybízely. -

Rok 2022: Shrnutí vývoje na finančních trzích

Do roku 2022 jsme vstupovali na vlně euforie. Obavy z dalších pandemických lockdownů se výrazně snížily po rozšíření méně smrtelné varianty omikron a problémy v dodavatelských řetězcích začaly ustupovat. Akcie, kryptoměny i nemovitosti se obchodovaly na historických maximech po úžasné dvouleté rally tažené penězi z vrtulníků, kvantitativním uvolňováním a nulovými úroky. Obavy ze skončení této bombastické párty byly na místě, úrokové sazby již musely jít nevyhnutelně vzhůru a korekce na rizikových aktivech se dala čekat. -

Scénář vývoje EUR/USD po řeckých volbách

O víkendu se konají volby v Řecku, které mohou rozhodnout o osudu Evropy a společné evropské měny (EUR). Výsledek nedělního hlasování totiž může vést k odchodu Řecka z eurozóny, což by dle některých analytiků mohlo zapříčinit rozpad Evropské měnové unie (EMU). -

Strategie pro obchodování české koruny během inflace

Inflace v únoru 2022 dosáhla 11,1 % a byla tak nejvyšší od roku 1998. Stále více lidí tak logicky zajímá, jak před inflací ochránit své úspory. Dnes si proto ukážeme strategii na obchodování české koruny, která má potenciál vás před inflací nejen uchránit, ale ještě na ní i potenciálně vydělat. -

Šílený rok 2020: analytické shrnutí

Rok 2020 byl jízdou na horské dráze. Panika a zmrazení ekonomiky, které nikdo z nás nezažil, vyvolaly nejprudší a zároveň nejkratší medvědí trh v historii. Následně přišla euforie podporovaná novými biliony dolarů. Poté strach z druhé vlny pandemie a zase nadšení z vysoké účinnosti vakcín. Ke konci roku už emočně vyčerpaní investoři ani nevěděli, jestli se radovat z vítězství Joe Bidena v amerických prezidentských volbách, nota bene když Donald Trump výsledek neuznal. -

To nejdůležitější v roce 2024 – na co se připravit

V tomto článku se společně podíváme na výběr hlavních dosud známých ekonomických očekávaných událostí ve světě v roce 2024, abyste si je mohli vyznačit ve svém investičním kalendáři. -

Trump a jeho tweety: Nová anomálie na trhu

Donald Trump zbořil snad všechny zavedené pořádky už během své prezidentské kampaně a rozhodně v tomto trendu pokračuje i během vládnutí v Bílém domě. Jeho největší zbraní v tomto ohledu je Twitter a s ohledem na sílu slov, která nynější prezident Spojených států používá, můžeme mluvit o bombě pro finanční trhy pokaždé, když Trump zveřejní další ze svých tweetů. -

Uplynulé desetiletí v ekonomice: krize, rozmach Číny, alternativy

Turbulentní rok 2020 je již minulostí a společně s ním skončilo také další desetiletí, ve kterém jsme byli svědky mnoha důležitých událostí. V dnešním článku se proto ohlédneme za poslední dekádou. Přinášíme výběr pěti nejdůležitějších událostí a trendů ve světové ekonomice v uplynulém desetiletí. -

Úrokové sazby a jak ovlivňují forex

Mezi úrokovými sazbami a forexovým obchodováním existuje silná korelace. Forexový trh je ovládán mnoha proměnnými, ale úroková sazba měny je základním faktorem, který převažuje nad všemi ostatními. -

Uvažuje Bank of Japan o další intervenci?

Nedávno jsme psali, že Bank of Japan (Japonská centrální banka) uvažuje o intervenci, aby oslabila svůj japonský jen (Yen). A za dva dny k tomu došlo. Může se to zdát neuvěřitelné, ale dnes budeme psát znovu o stejné věci. Ale teď vážně, měnový pár USD/JPY se blíží k hladině 76,00, která pro Bank of Japan (BoJ) znamená něco jako „čáru v písku“ a je blízko úrovně, kdy byla intervence použita naposledy. -

Válka na Ukrajině: Jak obchodovat na finančních trzích?

Napadení Ukrajiny ruskou armádou je šokující. Nejde jen o vystřízlivění západního demokratického světa tváří v tvář agresorovi, ale také o šok ekonomický, nabídkový. Sankce namířené proti Rusku znamenají jeho izolaci a výrazně omezují jeho dodávky na trh od ropy, přes hliník po nikl. Tento nedostatek surovin přichází v době, kdy už jsou globální řetězce napjaté, kapacity plné a rostoucí inflace byla ekonomickým tématem číslo jedna. -

Válka na Ukrajině - SLEDUJEME ONLINE

Ve čtvrtek 24. února Rusko zahájilo invazi na Ukrajinu. Portál FXstreet.cz přináší aktuální dění minutu po minutě v online reportáži.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |